如需要了解详细内容,请联系:021-26093750;021-26093352

详细>概述:截止7/29日我的钢铁网焦炭综 合指数为934.7.7,较上月同期下降2.40%。7月国内主要焦炭市场延续6月弱势行情,局部地区小幅下跌,幅度10-40元/吨不等。本月由于钢企 盈利情况尚可,对焦炭价格下压力度较弱,而钢价持续低位徘徊也使得焦炭市场不具备反弹条件。截止目前,国内焦企开工情况良好,焦炭库存压力不大。预计8月焦炭市场仍延续此弱平衡状态,涨跌均不容易成形。

生产情况

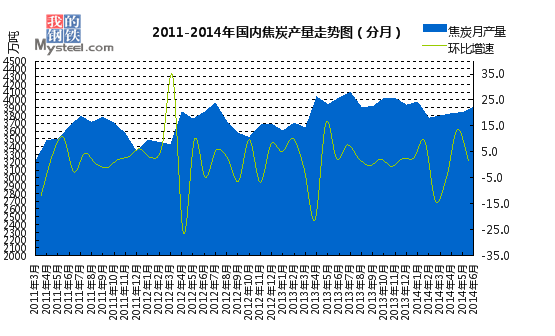

(一)2014年6月中国焦炭产量4109.5万吨,环比增长4.9%

据国家统计局数据显示,2014年6月份中国焦炭总产量为4109.5万吨,环比上月增长 4.9%,同比下降0.5%。上半年中国累计产焦2.3亿吨,累计同比下降1.1%。6月焦炭产量大幅增加,创本年度产量最高。同时,突破4100万吨也 是近年来的历史高位。根据国家统计局公布的产量数据,焦炭产量的年度峰值,在近三年来均出现在6月份。根据6月份产量和7月份焦化企业开工情况来看,7月 份焦炭产量继续保持高位可能较大。(图1)

图1:2011年至今中国焦炭产量走势图

数据来源:国家统计局

(二)7月末独立焦化企业平均产能利用率为79.7%,环比降0.1%

据我的钢铁网统计53家典型独立焦化企业样本数据显示,7月末独立焦化企业平均产能利用率为 79.7%,与上月同期相比下降0.1%,基本持平。7月全月,独立焦化企业开工情况有增有减,如东北地区样本焦企一度因西林钢铁财务危机采购量减少等因 素,安排检修,开工率大幅降低至五成以下,而近月底开工有所恢复。同时,陕西、山西等地区部分焦企出货状态较好,也有提产和增补原料库存等行为。(表1、 表2)

表1:2014年7月分区域独立焦化企业产能利用率变化情况

|

区域

|

6月末产能利用率

|

7月末产能利用率

|

增幅

|

|

东北

|

70%

|

69%

|

-1%

|

|

华北

|

79%

|

79%

|

-

|

|

西北

|

90%

|

95%

|

+5%

|

|

华中

|

94%

|

94%

|

-

|

|

华东

|

87%

|

88%

|

+1%

|

|

西南

|

61%

|

59%

|

-2%

|

表2:2014年7月分产能规模独立焦化企业产能利用率变化情况

|

产能(万吨)

|

6月末产能利用率

|

6月末产能利用率

|

增幅

|

|

<100

|

77%

|

77%

|

-

|

|

100-200

|

77%

|

76%

|

-1%

|

|

》200

|

87%

|

89%

|

+2%

|

数据来源:Mysteel煤焦部

二、出口情况:

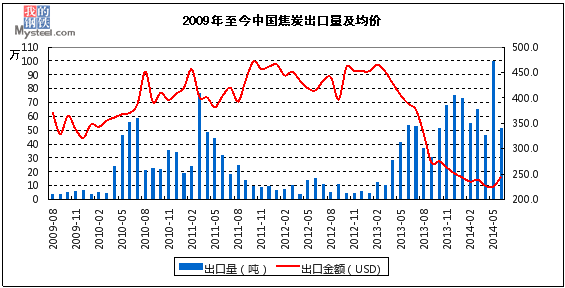

2014年6月份中国焦炭出口51.9万吨,环比回落47.9%

据海关总署数据显示,2014年6月份中国焦炭出口51.9万吨,环比回落47.9%。1-6 月份累计出口焦炭392.6万吨,较去年同期增加241.4万吨,同比增幅159.7%。继5月国内焦炭出口量环比大幅上涨114%之后,6月份出口订单 情况明显弱于前月,6月出口量随即亦大幅回落47.9%。随着焦炭港口库存6月底突破300万吨,焦炭出口离岸价格也开始出现下滑。而进入7月份,主要出 口国印度关税上调2.5%,出口报盘价格继续下挫,成交情况也进一步恶化。(图2)

图2:2009年至今中国焦炭出口量及均价

数据来源:中国海关总署

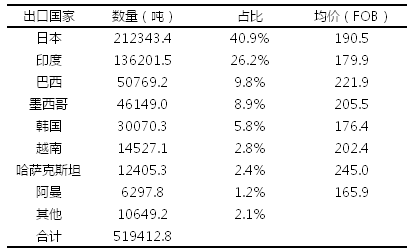

2014年6月份焦炭出口累计519412.8吨,其中日本212343.4吨,印度 136201.5吨,巴西50769.2吨,墨西哥46149.0吨,韩国30070.3吨,越南14527.1吨,哈萨克斯坦12405.3吨,阿曼 6297.8吨。以上排名前八位的国家进口总 量占6月份中国焦炭出口量的97.9%。价格方面,据海关总署数据显示,6月份中国焦炭出口创汇1.0亿元,折合吨焦离岸价约为194.3美金,较5月下 降0.7%,平均价格降幅有限,主要为巴西流向价格大幅提升,而其余出口国价格多为下降,或为巴西方向当月出口品种为高品级或铸造类焦炭,从而拉高平均 价。(表3)

表3:2014年6月份中国焦炭出口国及价格情况

数据来源:中国海关总署

三、库存情况

(一)焦企库存继续消耗钢厂采购谨慎平稳

截止7月30日,Myspic综合指数继续走弱,报119.15点,较上月同期降0.8%,月度环比降幅继续收窄。近日期螺震荡下行,钢材现货市场窄幅震荡。

据中国钢铁工业协会最新统计数据显示,7月上、中旬重点钢企累计粗钢日均产量180.66万吨,低于6月全月183.17万吨日均产量,但产量仍维持在高位。而受传统淡季和高温天气影响,钢市整体需求偏弱,短期钢价仍难反弹。尽管钢价依旧在底部震荡,但近期钢厂盈利情况尚可,吨钢利润少则100-200元,而情况好一些的钢企吨钢盈利有300-400元。因此目前钢企生产积极性较高,保证了焦炭良好的刚需。但出于对原燃料成本、库存的严格把控和资金紧张等原因,多数钢企目前将焦炭库存控制在正常或略低的位置。表5中华东地区钢厂焦炭平均可用天数明显高于其他地区,原因在于日照地区大型钢企持续保有高库存运行,可用天数超过50天,拉高华东地区平均库存。

进入7月以来,独立焦化企业普遍反应焦炭出货情况有所改善,也陆续有焦化企业试探性小幅提产, 提产后焦炭库存并没有出现库存激增和销售压力增大等情况,产销基本做到平衡,焦炭供需渠道较为顺畅。表4中分地区焦企库存可以看出,华中地区由于持续高产 且价格下调频率幅度偏低,库存有小幅增加,其余地区焦企消耗库存情况相对理想。(表4、表5)

表4:7月份区域独立焦化企业平均焦炭库存量变化情况

|

区域

|

6月末平均焦炭库存(万吨)

|

7月末平均焦炭库存(万吨)

|

增幅(万吨)

|

|

东北

|

3.4

|

3.4

|

-

|

|

华北

|

1.8

|

1.49

|

-0.31

|

|

西北

|

6.4

|

4.7

|

-1.7

|

|

华中

|

0.2

|

0.43

|

+0.23

|

|

华东

|

0.55

|

0.35

|

-0.2

|

|

西南

|

1.2

|

1.2

|

-

|

表5:7月份国内主要地区钢厂焦炭库存可用天数变化情况(天)

数据来源:Mysteel煤焦部

(二)出口市场降温天津港焦炭库存再创新高

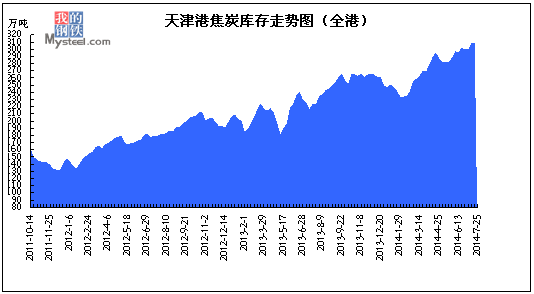

截止7/25日,我的钢铁网港口焦炭同口径库存统计显示天津港焦炭库存为309万吨,较上月同 期相比增加7万吨。月平均库存304.3万吨,较上月增加8.5万吨。继6月天津港焦炭库存突破300万吨大关之后,7月底库存再创历史新高达到309万 吨。近期内贸焦炭成交情况相对稳定,而外贸由于国内港口高库存及出口国关税政策调整等因素,订单成交情况不甚理想,使得天津港库存居高不下。(图3)

图3:2011-2014年天津港焦炭库存走势

数据来源:天津港港务局

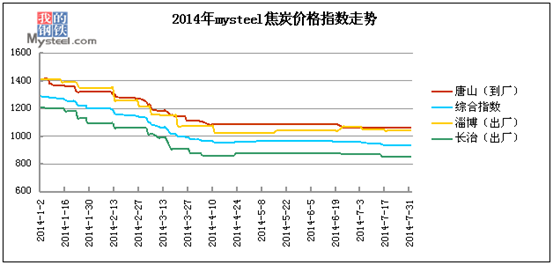

四、成本下移7月焦炭市场局部下跌

截止7/30日我的钢铁网焦炭综合指数为934.7,较上月同期下跌2.4%,跌幅较上月有所 增加。本月国内主产区当中价格下调主要集中在山东、山西、湖南、河南等地,价格下调幅度累积在20-50元/吨不等。而内蒙古、陕西、东北、河北等其他主 产区价格本月基本持稳。近两个月以来国内焦炭价格调整频度不甚相同,由于各地区钢企对焦炭价格下压力度不均,故各省市行情有所差别。本月钢坯基本处于低位震荡运行,下游对焦价的打压力度有限。焦价下行主要为成本支撑减弱,尤其是国内煤价跌幅较明显。而进口煤价则显得相对坚挺,因此部分内陆焦企经营情况甚至要好于沿海大量使用进口煤的焦企。

7月份代表性焦炭市场行情变动情况如下:日照地区冶金焦价格下滑20,二级到厂基价1010, 干熄焦1030,战略户奖20,质量奖标准维持不变。淮北地区二级焦价格小幅下调,现A<13S<0.7Csr52Mt8出厂含税每吨990-1030 元。河南安阳地区冶金焦价格降20-30,现A<13S<0.7CSR60MT8出厂含税报950。山西运城焦炭价格降30元/吨,现 A<12.5S<0.65CSR>55MT7车板含税价980元/吨。山西孝义地区准一级焦补跌20,现 A12.5S0.7CSR>62Mt8承兑出厂含税价报890-910元/吨。山西河津焦炭市场降20,现准一级 A<12.5S<0.65CSR55MT7车板含税价960元/吨。

表6:7月份国内钢厂冶金焦采购价变化情况(截止7.30)

|

地区

|

企业名称

|

规格

|

价格

|

涨跌

|

备注

|

|

华北

|

一级冶金焦

|

1190-1210

|

-

|

|

|

|

河北钢铁

|

一级冶金焦

|

1190

|

↓30

|

|

|

|

邯郸文丰

|

二级冶金焦

|

960

|

-

|

|

|

|

唐山国丰

|

准一级冶金焦

|

1150

|

↓30

|

7月份结算基价

|

|

|

唐山瑞丰

|

准一级冶金焦

|

1130

|

-

|

|

|

|

承德建龙

|

二级冶金焦

|

1030

|

-

|

神华到站价;返空40

|

|

|

河北邢钢

|

准一级冶金焦

|

1000

|

-

|

|

|

|

迁安轧一

|

二级冶金焦

|

1110

|

-

|

|

|

|

石家庄敬业

|

二级冶金焦

|

980-1000

|

-

|

|

|

|

天津钢铁

|

一级冶金焦

|

1170

|

↓30

|

Mt6

|

|

|

邢台德龙

|

准一级冶金焦

|

1020

|

↓20

|

|

|

|

山西晋钢

|

准一级冶金焦

|

880

|

↓30

|

Mt10,自提预付

|

|

|

二级冶金焦

|

780-800

|

↓35

|

Mt10,自提预付

|

||

|

西北

|

陕西龙钢

|

准一级冶金焦

|

975

|

↓20

|

16日中旬价格

|

|

二级冶金焦

|

890

|

↓20

|

16日中旬价格

|

||

|

东北

|

辽宁新抚钢

|

准一级冶金焦

|

1090

|

-

|

Mt5

|

|

辽宁凌钢

|

一级冶金焦

|

1240

|

↓30

|

|

|

|

鞍山宝得

|

准一级冶金焦

|

1150

|

-

|

|

|

|

华东

|

湖南湘钢

|

准一级冶金焦

|

1170

|

↓50

|

山西,含计划奖励20

|

|

山东日钢

|

二级冶金焦

|

1010

|

↓20

|

|

|

|

莱钢永峰

|

准一冶金焦

|

1050

|

↓40

|

|

|

|

莱芜钢铁

|

准一级冶金焦

|

1100

|

-

|

|

|

|

临沂钢铁

|

二级冶金焦

|

1050

|

↓50

|

|

|

|

二级冶金焦

|

1010

|

↓40

|

|

||

|

江苏南钢

|

准一级冶金焦

|

1180

|

↓30

|

|

|

|

江苏滨鑫特钢

|

准一级冶金焦

|

1110

|

↓40

|

|

|

|

江苏兴澄特钢

|

二级冶金焦

|

1070

|

↓30

|

|

|

|

江苏永钢

|

二级冶金焦

|

1070

|

↓30

|

|

|

|

江苏中天

|

二级冶金焦

|

1075

|

-

|

|

|

|

江西萍钢(九江)

|

准一级冶金焦

|

1160-1180

|

↓60

|

|

|

|

安徽马钢

|

准一级冶金焦

|

1160

|

-

|

|

|

|

福建三钢

|

二级冶金焦

|

1220

|

↓30

|

|

|

|

华南

|

广东韶钢

|

一级冶金焦

|

1260-1280

|

↓50

|

|

|

广西盛隆

|

准一级冶金焦

|

1250-1270

|

↓20

|

|

|

|

广西贵港

|

准一级冶金焦

|

1300

|

-

|

S0.6,CSR65,CRI27

|

|

|

西南

|

贵州水钢

|

二级冶金焦

|

1200

|

-

|

干基到厂价,不含税

|

|

昆明钢铁

|

等外级冶金焦

|

1395

|

↑50

|

干基到厂,安宁本部

|

数据来源:Mysteel煤焦部

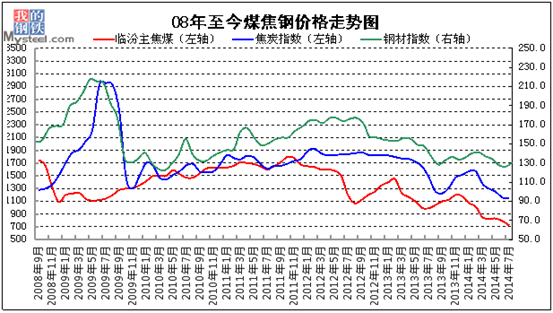

五、成本支撑弱8月份焦炭市场延续弱势

今年二季度以来国内焦炭市场心态始终较为胶着,虽然从价格变化上看,多数月份表现为下行,但其 间不乏有提涨和小幅回调的阶段。比价格变动更频繁和复杂的忽冷忽热的信心。刚结束的7月份行情亦是如此,各地区焦炭成交情况均表现出一定程度的向好,而多 数盈利的钢企也没有进一步打压焦炭价格,因此7月份市场焦炭市场信心从月初到月末处于一个逐步建立的过程。虽然焦煤价格的普降使得焦炭成本进一步下移,但焦企库存的消耗令一部分焦企甚至对8月份市场有所期待。然后月底公布的山西焦煤大矿大幅下调煤价50-80元/吨,市场再度转为悲观。

图4:2014年Mysteel焦炭价格指数分地区变化情况

数据来源:钢联云终端

对于8月份市场的预判,宏观经济指标仍然更多的提供了表观利好,如国家统计局8月1日公布的7月中国制造业采购经理指数(PMI) 为51.7%,创27个月新高。同日,汇丰公布的7月制造业PMI终值同为51.7%,创出18个月新高。专家指出,7月官方、汇丰PMI均创出新高,表 明三季度经济开局良好,内外需求正持续改善,经济增速回升态势初步形成。但在此之下,经济学家也指出尽管宏观经济数据持续改善,但微观数据显示经济复苏基 础仍不牢固,受未来房地产下行与外需增量不足拖累,经济仍有内生下行压力。同时,大、中、小型企业PMI回升格局不平衡的问题依然存在。总体而言,乐观因 素并不十分充分,市场信心的建立或许并不容易。

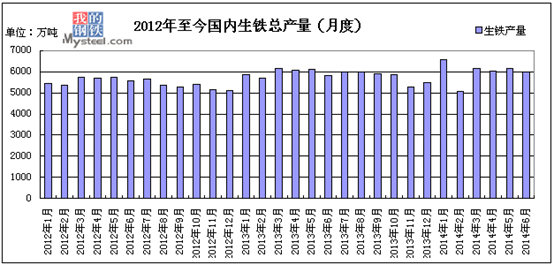

图5:2012年至今国内生铁总产量(月度)

数据来源:钢联云终端

6月份国内生铁总产量6000.7万吨,环比下降2.46%。而与此相比焦炭6月份产量 4109.46万吨,环比增加4.86%。两相比较,焦炭产能产量仍然有相对过剩风险,因此独立焦化企业开工率的变化将是一个重要的调节阀,这点从焦炭库 存的变化和焦企心态的变化中可以明显体现出来。与6月份相比,7月份独立焦化企业的平均开工情况变化不大,与低迷的市场相比目前的开工情况显然相对乐观一 些,但从供需角度看这无疑有可能成为后市的风险和隐患。好在7月份钢企需求较为稳定,焦企库存消耗进度较好,截止目前,并没有出现集中和明显的销售压力增 大情况。

图6:08年至今煤焦钢价格走势

数据来源:钢联云终端

综合而言,8月份焦炭市场的下行压力仍然主要来自成本进一步下移的风险。金融市场持续反弹有可能带动钢材市场信心增强,但其利好作用传导到原料市场价格变动上,或难以在8月份实现。预计8月中上旬国内焦炭市场仍以弱势盘整为主,全月仍有小幅下行可能。

【研究中心最新力作《钢铁生产和贸易培训手册》 《铁矿石贸易与投资咨询报告》新鲜出炉! 最实用的钢铁生产与贸易知识,最全面的钢铁产业价值链信息,尽在其中。同时我们近期还将推出钢材进出口贸易指南等系列群书,敬请关注!】

【如有兴趣,欢迎咨询研究中心:王小姐 021-26093809;韩小姐021-26093414】

欢迎关注:我的钢铁研究中心 微信公众平台

关注方式:微信搜索“我的钢铁研究中心”或者扫描二维码图

资讯编辑:滕知 021-26093352 资讯监督:魏迎松 021-26093644

免责声明:Mysteel力求使用的信息准确、信息所述内容及观点的客观公正,但并不保证其是否需要进行必要变更。Mysteel提供的信息仅供客户决策参考,并不构成对客户决策的直接建议,客户不应以此取代自己的独立判断,客户做出的任何决策与Mysteel无关。本报告版权归Mysteel所有,为非公开资料,仅供Mysteel客户自身使用;本文为mysteel编辑,如需使用,请联系021-26093490申请授权,未经Mysteel书面授权,任何人不得以任何形式传播、发布、复制本报告。Mysteel保留对任何侵权行为和有悖报告原意的引用行为进行追究的权利。